最近,有一种叫“捡蛋”的基金黑话火了。

某书上,很多人在晒自己每日的收蛋情况,红彤彤一片对心情很好。

这里的“蛋”,是指投资者持有基金的收益,主要是投资债券基金。通常以0.01%为单位,0.01%就是一个“蛋”。

如果当日实现正收益,比如上涨0.05%,可以说今天“收了5个蛋”;如果是负收益,比如下跌0.05%,则可以说“破了5个蛋”或“碎了5个蛋”。

A股走熊三年,但债市走牛,债基的收益挺稳。于是,不少人加入捡蛋行列,在债基里get到了投资的收获感。

我们过去也一直倡导大家分散配置,买股的同时也要配点债,股市不好的时候,债基的收益不仅让人多了一份安心,也能减少账户整体的波动。

1

不过现在可能有人疑惑,债市已经好了几年了,现在买债基加入捡蛋族,还来得及吗?

我们可以先看一个走势图。

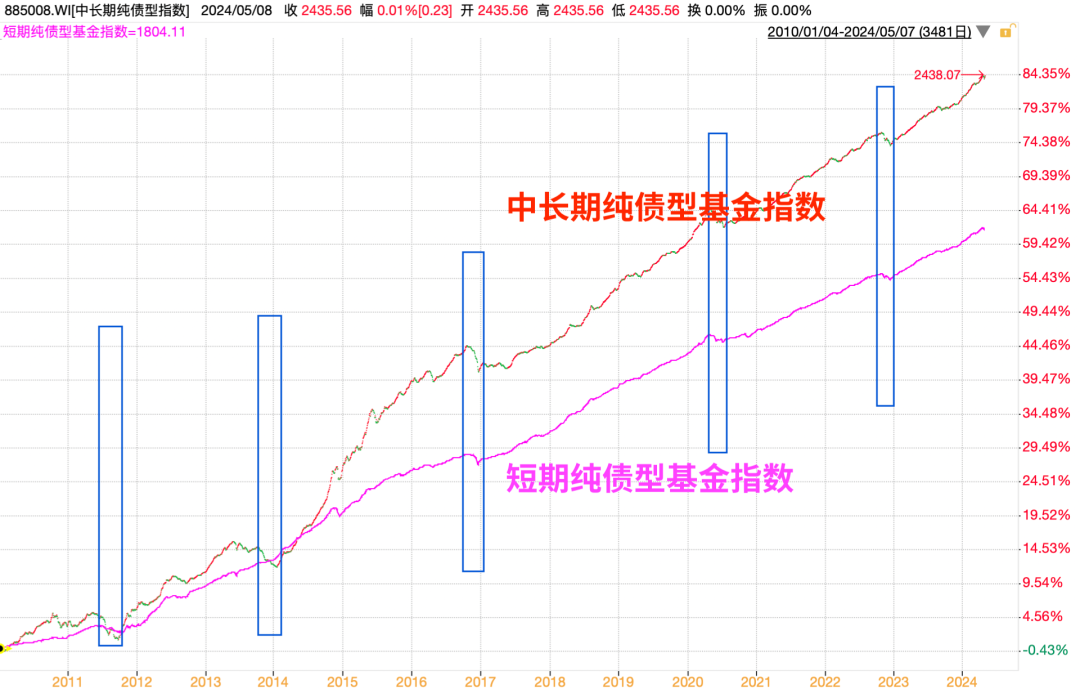

下面是万得中长期纯债型基金和短期纯债型基金指数,自2010年以来的走势。

数据来源:wind,时间区间:201001~202405

数据来源:wind,时间区间:201001~202405债券可以理解把钱借出去的一张欠条,每张欠条都有一个还钱的截止时间,长债和短债,是根据这个截止时间的长短来区分的。长债的波动、风险、收益会比短债更高。

我们发现,对于这两类基金指数来说,长期走势都是向上的,虽然中间也会有回调,比如蓝色线框出来的部分,但假以时日,也会重新收回失地。

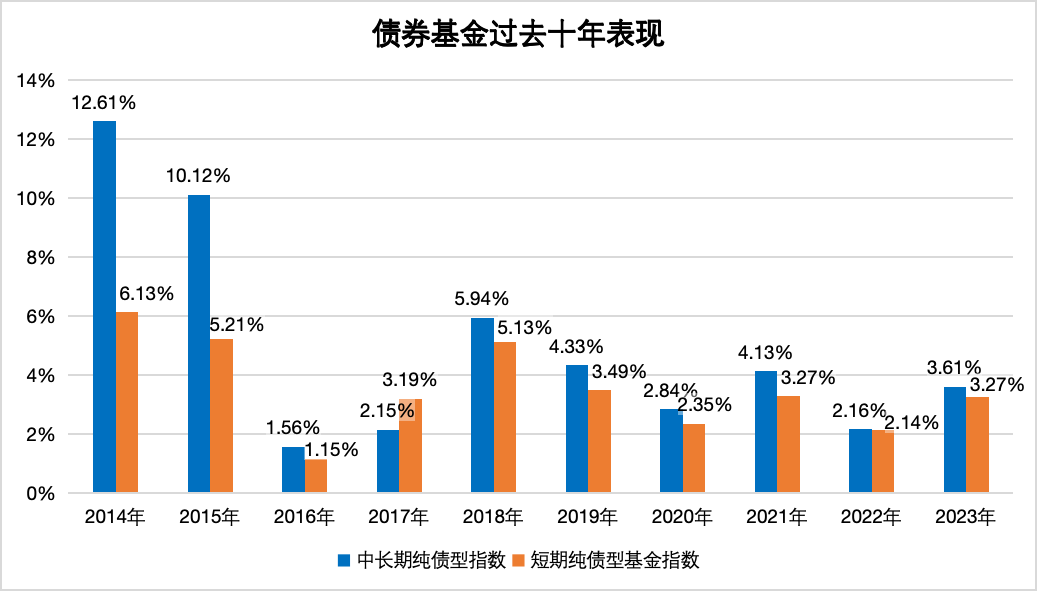

而且从年度的表现来看,过去十年,不管是中长期纯债型基金指数,还是短期纯债型基金指数,每年都取得了正收益。

数据来源:wind。基金历史表现不代表未来收益,市场有风险,投资需谨慎

数据来源:wind。基金历史表现不代表未来收益,市场有风险,投资需谨慎为什么债基的收益这么稳呢?

主要是因为,投资债券,收益来源于两部分:

1、利息收入:债券可以理解把钱借出去的一张欠条,利息收入就是借款方借了钱后到期支付的利息。这部分是比较确定的,不会因为市场的变化而减少(除非钱还不上了),这也是债基收益来源的主力军。

2、资本利得:是指这张债券本券涨价赚得的钱。这部分会跟随债市波动,债基收益的增厚或者减损也主要来源于此。

即便资本利得这部分亏钱了,但随着债券本身利息的增加,会填补亏损,这就是债基的净值长期向上的原因。

所以,长期来看,买债基,还是比较稳的。如果债市回调,反而是更好的上车时机。

2

不过,对基民来说,投资债基还面临两个现实的问题:

一是,市场上的债基有几千只,类型多样,如何才能选到更稳、更适合当下投资的基金?

二是,有时候债基回调,基民们很容易就因为恐慌赎回了,最后没啥收获甚至亏钱。

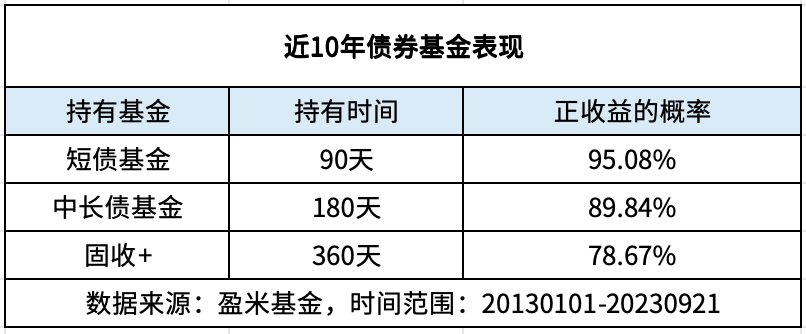

前面我们通过走势图了解到,债基其实是会收复失地的,而且根据我们对历史数据的总结发现,不同类型的债基,如果搭配不同的持有时长,最终收获正收益的概率会比较可观。

计算说明:分别使用万得短债基金指数、万得中长债基金指数、申万固收+基金指数按照每天买入持有90天、180天、360天的到期收益率进行统计,得到大于0的个数占比

针对这两个难点,我们最近上线了「捡蛋计划」,目的是帮投资者精选优质的债基,并针对不同的债基设置科学的持有时长,让大家能安心持有,容忍暂时的浮亏,最终大概率赚到钱。

持有期间也可以赎回哦

持有期间也可以赎回哦

海量资讯、精准解读,尽在新浪财经APP

原文链接:https://finance.sina.com.cn/wm/2024-05-09/doc-inaurtsc9387452.shtml