01

宏观

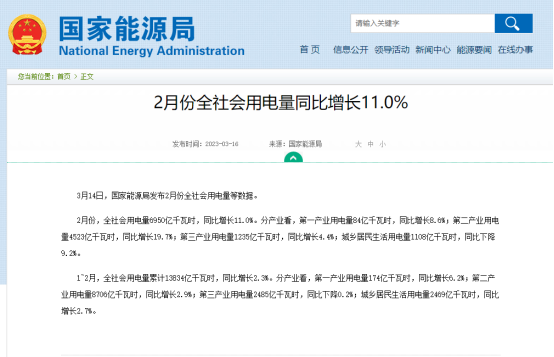

1.国家能源局:2月份全社会用电量同比增长11.0%

2月份,全社会用电量6950亿千瓦时,同比增长11.0%。分产业看,第一产业用电量84亿千瓦时,同比增长8.6%;第二产业用电量4523亿千瓦时,同比增长19.7%;第三产业用电量1235亿千瓦时,同比增长4.4%;城乡居民生活用电量1108亿千瓦时,同比下降9.2%。

1~2月,全社会用电量累计13834亿千瓦时,同比增长2.3%。分产业看,第一产业用电量174亿千瓦时,同比增长6.2%;第二产业用电量8706亿千瓦时,同比增长2.9%;第三产业用电量2485亿千瓦时,同比下降0.2%;城乡居民生活用电量2469亿千瓦时,同比增长2.7%。

2.欧佩克月报:维持全年原油需求不变 二季度供应会温和过剩

当地时间周二(3月14日),石油输出国组织(欧佩克)在公布的3月月报中写道,在季节性需求低迷的情况下,全球石油市场似乎会在下一季度出现温和的供应过剩。

报告写到,今年2月份,欧佩克的13个成员国总的原油日产量为2892万桶/日,较1月的2881万桶/日高出了11.7万桶。

报告还预测,全球第二季度对欧佩克石油的需求量为2862万桶/日,即如果欧佩克维持2月的产量水平,那么将比每日的需求高出约30万桶。

分析指出,由于二季度位于冬季供暖高峰和夏季驾驶季节之间,所以全球石油消费往往都会在这一时期有所放缓。欧佩克还指出,如果俄罗斯的产量具有弹性,那么过剩的情况将更加明显。

展望全年,欧佩克在月报中预计2023年全球经济增速将录得2.6%,低于去年3.2%的水平,其中两大石油消费地区的放缓最为明显:美国从去年的2.1%放缓至1.2%,欧元区从3.5%放缓至0.8%。

与之形成鲜明对比的是,欧佩克预计中国的经济增速将显著提升,相应地,该机构认为2023年中国石油(5.830, 0.35, 6.39%)需求将增加71万桶/日,此前预期为增加59万桶/日。

总的来看,欧佩克认为2023年全球原油需求将达到1.019亿桶/日,较去年上升2.3%,与2月月报的预期结果相比没有变化。

不过,欧佩克也警告,鉴于全球经济的不确定性,需要保持谨慎态度。本周一,在美国硅谷银行倒闭案发酵后,布伦特原油期货价格时隔一个月跌至每桶80美元下方。

此前沙特阿拉伯能源大臣表示,欧佩克+计划将现有的产油协议持续至2023年年底。

02

机构

1. 六连降!中国对美国国债持仓规模连续10个月低于1万亿美元

美东时间3月15日,美国财政部公布了2023年1月的国际资本流动报告(TIC),日本和中国(大陆)仍为美国国债的前两大海外“债主”。

根据最新数据,今年1月,日本结束减持美债的步伐,所持美国国债环比去年12月增加281亿美元至1.1044万亿美元,为去年10月以来最高持仓规模。

一般来说,当美债收益率处于上行阶段,投资者会倾向于减持美债资产以降低资产损失,当美债收益率下行时再增持。去年9月,美国国债收益率因美联储当年第三次加息75个基点飙升。日本在美联储加息和日本国内宽松货币政策的夹击下,一方面大幅度减持美国国债796亿美元,一方面年内第一次出手干预外汇市场。

美国劳工统计局1月12日发布的数据显示,美国2022年12月CPI同比增长6.5%,这是美国CPI同比涨幅自2022年6月创出40年来峰值9.1%后连续6个月下降。CPI数据出炉市场预期美联储加息放缓下,主要美债收益率走势较为平缓,美国两大“债主”的中国和日本步伐不一致。

中国(大陆)1月持有美国国债8594亿美元,环比去年12月减少77亿美元,为连续第6个月减持美国国债,续创2010年6月以来新低。且自去年4月起,中国的持仓连续10个月低于1万亿美元。

2. 穆迪“差评”美国整个银行业 全球最大资管怒喷:反应过度!

上周,美国Silvergate Capital Corp.、硅谷银行和Signature Bank三家银行接连出现存款挤兑并宣告破产,使得外界对于美国银行业稳定性一度产生担忧。

本周早些时候,穆迪将其对美国整个银行系统的展望从“稳定”下调至“负面”,理由是硅谷银行倒闭引发的担忧还在持续蔓延,美国银行业运营环境迅速恶化。

穆迪仍然认为,储户和投资者的信心已经迅速下降,而这“明显突显了美国银行业资产负债管理的风险”。

对此,道富银行CEO奥汉利并不认同。他强调,在三家银行倒闭后,美国的监管机构已有效地安抚了市场。

在硅谷银行破产后,美国财政部、美联储和联邦存款保险公司(FDIC)周日采取了一系列非常措施,为银行推出了一项新的担保计划,以提振人们对金融体系的信心。

奥汉利表示:“监管机构当时处境非常艰难。一方面,我不认为SVB本身会对整个(银行)体系构成系统性风险;但另一方面,当时危机显然正在蔓延。我认为监管机构需要向市场提供一些保证,而他们已经做到了这一点。这一切都关乎信念和信任。”

奥汉利还强调:“相关银行在资产和负债方面都存在很多独特的情况。我认为,评级机构以同样的方式对待整个行业是于事无补的。”

03

监管

1.银保监会:大力推动各类银行保险机构回归本源 及时处置各类风险隐患

3月14日,银保监会党委书记、主席郭树清主持召开党委会和委务会。会议指出,当前我国经济快速恢复,市场流通明显改善,金融体系运行平稳,各种风险总体可控,中国特色社会主义制度优势进一步得到彰显。要围绕贯彻落实政府工作报告各项任务,积极主动作为,助力全面建设社会主义现代化国家开好局起好步。要全力推动国民经济持续向好,把支持恢复和扩大消费摆在优先位置,做好对投资的融资保障,助力社会领域加快补短板,不断优化进出口贸易金融服务,更好支持现代化产业体系建设,为高质量发展贡献更多金融力量。要持续推进金融供给侧结构性改革,强化金融机构治理体系建设,大力推动各类银行保险机构回归本源,规范发展第三支柱养老保险,稳步扩大银行业保险业制度型开放。要坚持底线思维,及时处置各类风险隐患,深化中小金融机构改革,不断强化金融稳定保障体系,牢牢守住不发生系统性风险的底线。

2.中国驻美国大使馆:进一步调整外国人来华签证及入境政策

为进一步便利中外人员往来,决定自北京时间2023年3月15日零时起,就外国人来华签证及入境政策作如下调整:

一、恢复2020年3月28日前签发且仍在有效期内的签证入境功能。

二、驻外签证机关恢复审发外国人各类赴华签证,具体要求详见办证须知。

三、口岸签证机关恢复审发符合法定事由的各类口岸签证。

四、恢复海南入境免签、上海邮轮免签,港澳地区外国人组团入境广东免签、东盟旅游团入境广西桂林免签政策。

04

行业

1.国家统计局解读2月70城房价数据:商品住宅销售价格环比总体上涨

2023年2月份,随着政策效果逐步显现及住房需求进一步释放,70个大中城市中商品住宅销售价格环比上涨城市个数继续增加,各线城市商品住宅销售价格环比总体上涨,一线城市商品住宅销售价格同比上涨、二三线城市同比降幅收窄。

2月份,70个大中城市中,新建商品住宅和二手住宅销售价格环比上涨城市分别有55个和40个,比上月分别增加19个和27个。

2月份,一线城市新建商品住宅销售价格环比上涨0.2%,涨幅与上月相同;二手住宅销售价格环比上涨0.7%,涨幅比上月扩大0.3个百分点。二线城市新建商品住宅销售价格环比上涨0.4%,涨幅比上月扩大0.3个百分点;二手住宅销售价格环比由上月下降0.3%转为上涨0.1%。三线城市新建商品住宅销售价格环比由上月下降0.1%转为上涨0.3%;二手住宅销售价格环比由上月下降0.4%转为持平。

2月份,70个大中城市中,新建商品住宅销售价格同比上涨城市有14个,比上月减少1个;二手住宅销售价格同比上涨城市有7个,比上月增加1个。

2月份,一线城市新建商品住宅销售价格同比上涨1.7%,涨幅比上月回落0.4个百分点;二手住宅销售价格同比上涨1.0%,涨幅比上月扩大0.1个百分点。二线城市新建商品住宅和二手住宅销售价格同比分别下降0.7%和2.9%,降幅比上月均收窄0.4个百分点。三线城市新建商品住宅和二手住宅销售价格同比分别下降3.3%和4.4%,降幅比上月分别收窄0.5和0.3个百分点。

2.美债流动性危机浮现:波动率狂飙至三年高位、利率期货罕见熔断

美国和其他富裕国家发行的政府债券,通常被视作是全球最安全、流动性最强的资产。然而,在投资人对全球银行业健康状况的担忧持续近一周后,国债市场周三也面临了巨大压力。

交易员表示,美国国债和德国国债这两个关键市场的流动性出现大幅下降。瑞士银行业巨头瑞士信贷集团周三在欧洲市场暴跌了约24%,加剧了投资者的担忧。

流动性枯竭的现象往往反映在市场深度、做市价差等常用的流动性指标,这些指标在短时间内大幅恶化。这些交易员指出,价差扩大和执行速度放缓等困难,现在正在从债市蔓延到许多其他市场,包括期权、期货和利率互换等衍生品市场。企业和交易员通常会利用这些衍生品提前几周和几个月来锁定价格,对冲风险。

毫无疑问,当前的债市交易是疯狂的。蒙特利尔银行资本市场美国利率策略主管Ian Lyngen表示,周三美国国债市场的交易量似乎是常规水平的两倍左右。而市场对美国国债和与其他政府债券挂钩的衍生品的价差(反映买入和卖出报价之间的差距)远高于上周,这通常是市场焦虑的迹象。

海量资讯、精准解读,尽在新浪财经APP

原文链接:https://finance.sina.com.cn/money/fund/jjzl/2023-03-20/doc-imymnhkh3467765.shtml